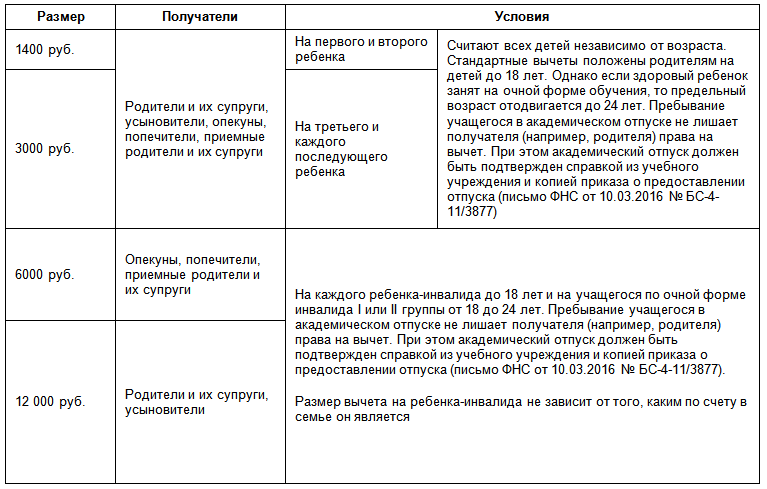

Сколько можно получить

Величина доступной суммы зависит от того, сколько у вас детей и

в каком порядке они появились на свет. Существуют фиксированные

суммы возврата:

- За первого и второго ребенка — по 1 400

рублей; - За третьего и последующих — по 3 тысячи

рублей.

Обратите внимание: это сумма налогового вычета. То есть, возврат

средств, который вы получите на руки, составит 13% от этой

величины: 182 рубля за одного ребенка, 364 — за двоих, 754 — за

троих и так далее

Так как возврат применяется для того чтобы поддержать семьи с

детьми, применяется ограничения по допустимому уровню доходов. Если

вы получаете более 350 тысяч рублей в год, право на вычет у вас

пропадает.

При расчете возврата в повторном браке необходимо сложить детей

каждого родителя от старшего к младшему. Оформить возврат на

стандартных условиях можно за каждого ребенка, которого вы

обеспечиваете. Совершеннолетние дети тоже считаются, даже несмотря

на то, что вычет на них уже не оформляется.

Часто при повторных браках возникает вопрос, каким по счету

будет считаться общий ребенок, если есть дети от прошлых браков.

Пример из практики налоговых экспертов онлайн-сервиса

НДФЛка.ру

У Сергея и Светланы есть дети от первых браков. В новом браке у

них рождается общая дочь. Сергей платит алименты на ребенка от

первого брака, воспитывает сына Светланы и их общую дочь. Какая

сумма налогового вычета положена каждому из супругов?

Сергей получает 1 400 рублей за ребенка от первого брака, 1 400

рублей за сына Светланы и 3 000 за их общую дочь. Итого 5 800

рублей. Экономия (5 800 х 13%) = 754 рубля. Светлана получает 1 400

рублей за своего сына от первого брака и 1 400 рублей за общую

дочь.

Итого 2 800 рублей. Экономия (2 800 х 13%) = 364 рубля.

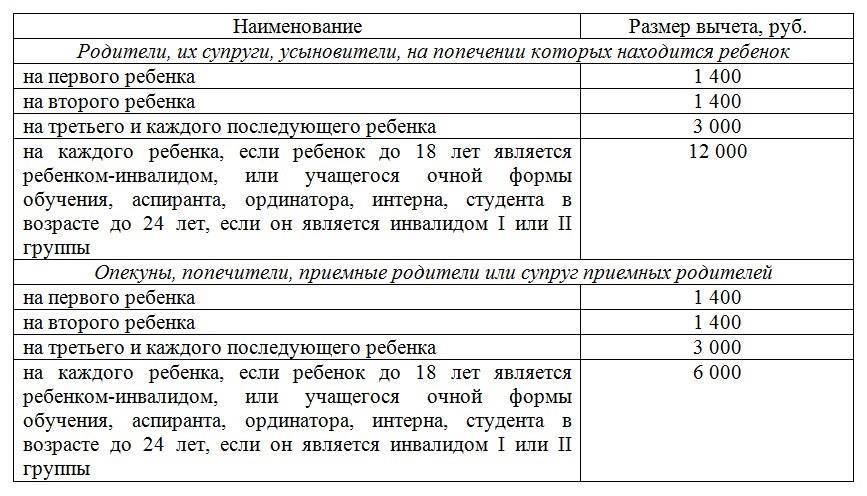

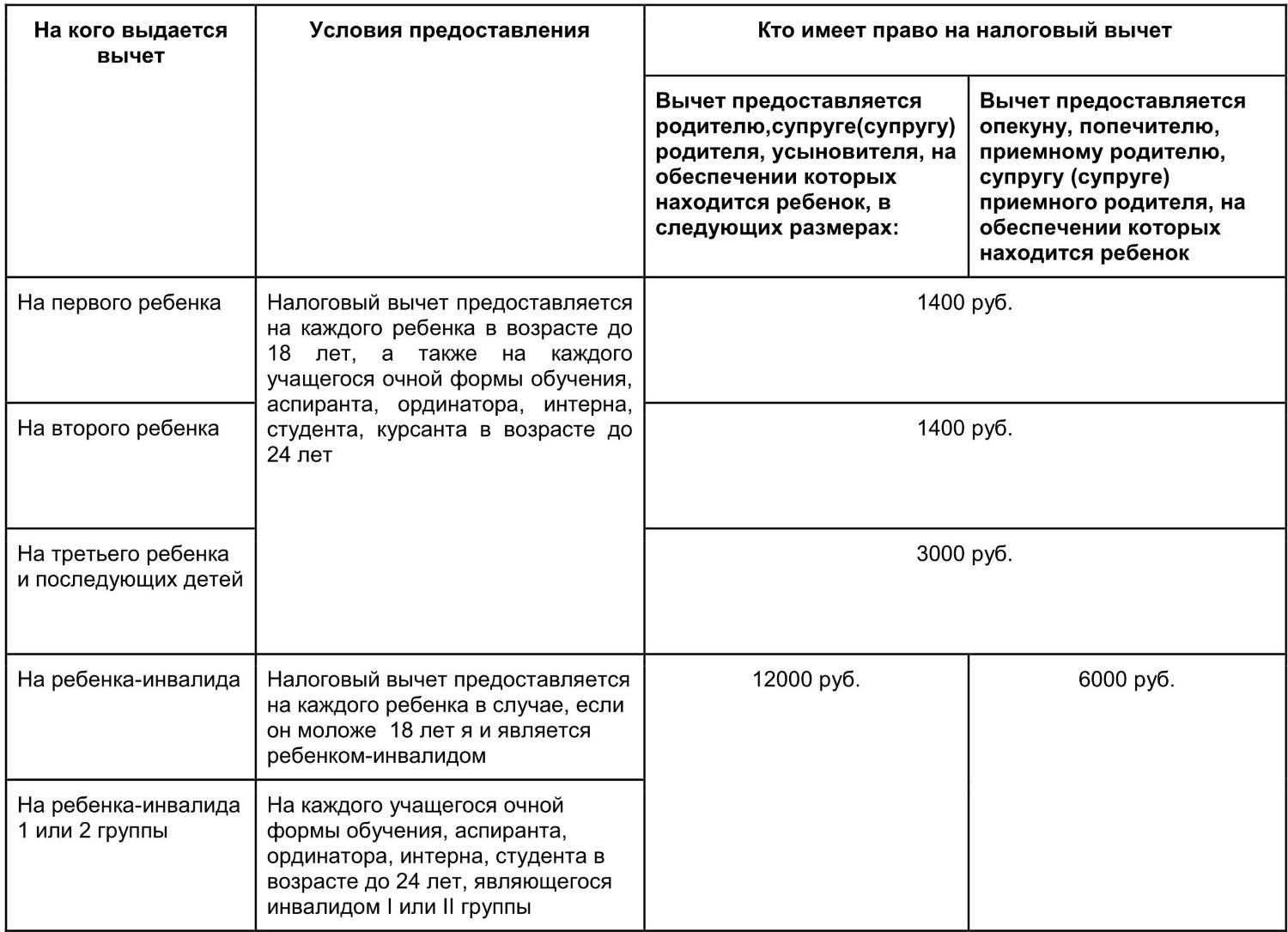

Налоговый вычет на детей в 2018 году. Кому можно предоставлять вычет на детей.

Данная льгота должна быть установлена каждому сотруднику, у какого имеются дети еще не достигшие возраста 18 лет. Если они обучаются в высшем заведении и имеют статус курсантов, аспирантов, студентов, ординаторов, то период оформления на них льготы продлевается до 24 лет.

Прекратить использование вычета необходимо с месяца, идущего после месяца прекращения обучения. Правда, в ситуации с учебой есть исключение — если ребенок выходит замуж (женится). Кроме этого вычет начисляется не только на родного ребенка, но также и на усыновленных либо находящихся на попечении.

По своей сути вычет представляет собой закрепленную законом сумму, на которую производится уменьшение базы налога НДФЛ со ставкой 13%. На все другие доходы, которые подпадают под другие ставки (9%, 30% и т. д.), льготы не действуют.

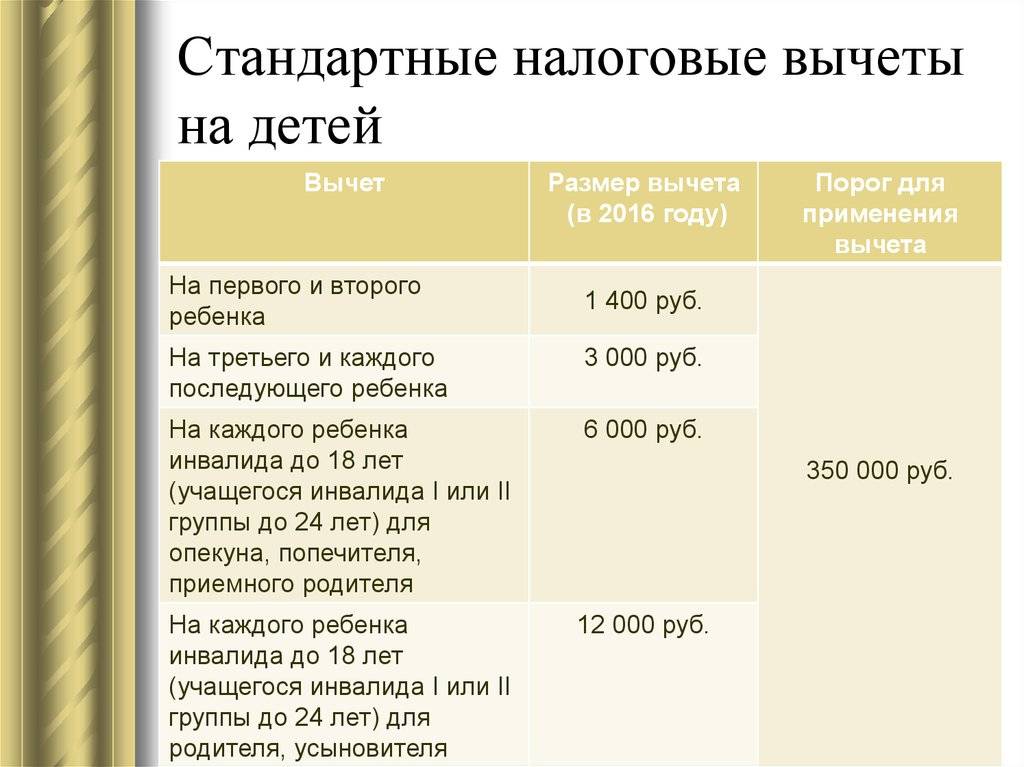

Использование вычета выполняется по нарастанию с начала налогового периода (года). Однако в НК устанавливается лимит по полученным доходам, после какого вычет перестает действовать. В 2017 году он не изменился, и все также установлен в сумме 350000 руб. Такое ограничение обозначает, что с месяца, в котором заработок работника достиг указанной суммы, льгота отменяется.

Внимание! В НК закреплена возможность для второго родителя увеличить льготы в два раза, если первый отсутствует. Под этим понимается смерть либо признание его безвестно отсутствующим

Для получения двойной льготы необходимо предоставить документы, подтверждающие данный статус.

Однако как только родитель, который был признан одиноким, снова вступает в брак, он автоматически лишается двойной льготы. Но если брак в дальнейшем снова будет расторгнут, то можно опять получить право на двойную льготу, но только при одном условии — во время нахождения в браке ребенок не был усыновлен вторым родителем.

Также можно произвести отказ от своей льготы в пользу ее удвоения у второго родителя. Такой возможность можно воспользоваться, если у одного из родителей в данный момент нет доходов. Тому, кто производит отказ, необходимо оформить его в письменной форме, а также взять на своем рабочем месте справку о том, что он льготой в данный момент не пользуется.

Однако оформить отказ невозможно в случаях:

- Родитель, который хочет отказаться, в момент отказа не трудоустроен;

- Пребывает в отпуске по уходу за малышом либо в декрете;

- Стоит на учете в центре занятости.

Внимание! Расчетчику необходимо быть предельно внимательным при определении права на льготу у разведенных родителей. Им они могут предоставляться только в ситуации, когда родитель действительно участвует в финансировании ребенка

Например, это может подтвердить документ о перечислении алиментов.

Предельная сумма вычета на детей по НДФЛ в 2018 году

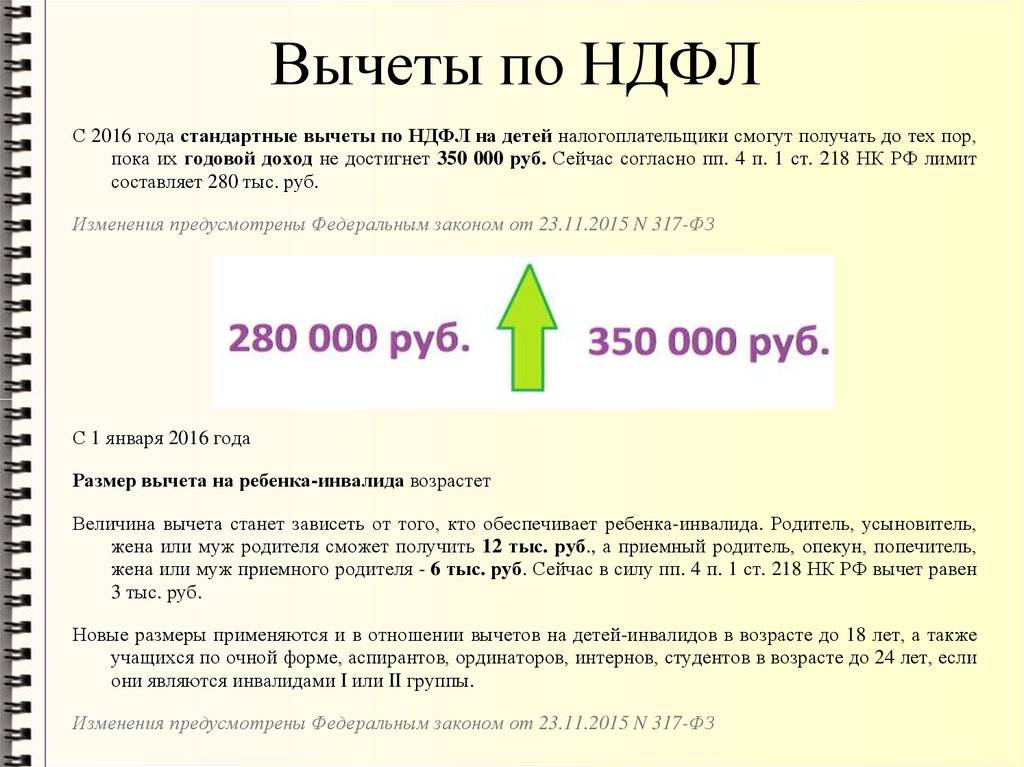

В 2016 г. изменилась сумма дохода, до достижения которой дается льгота по НДФЛ. Ранее вычет начислялся с месяца обращения по месяц, в котором суммарный доход работника составит 280 000 руб.

Что входит в состав доходов при их сравнении с указанным лимитом?

- Учитываются все суммы, облагаемые НДФЛ по ставке 13%: зарплата, доходы по гражданско-правовым договорам, прочее.

- Дивиденды не учитываются. Хотя с них в 2018 г. взимается налог 13%, но стандартные вычеты к этим суммам не применяются.

- Не учитываются доходы, не облагаемые НДФЛ и деньги, подпадающие под другие ставки. К примеру, задекларированные подарки до 4 000 подоходным налогом не облагаются и не могут включаться в расчет. А свыше 4 000 руб. — облагаются и могут попасть в вычет.

- Если работник трудится на предприятии не с начала года, обязательно нужно учесть его доходы по старому месту работы с января текущего года. Для этого заявитель должен принести справку 2-НДФЛ от предыдущего работодателя.

Об это лимите должны помнить, прежде всего, бухгалтера предприятия. Ведь если компания, выступающая налоговым агентом, просчитается и не доплатит НДФЛ в налоговый орган, на нее будет наложен штраф в размере 20% от суммы задолженности (ст. 123 НК РФ). Даже если задолженность будет выплачена в следующем месяце, а недоимка обнаружена по результатам проверки спустя время, штраф все равно наложат — на предприятие, но не на самого работника. Последнему ничего не будет.

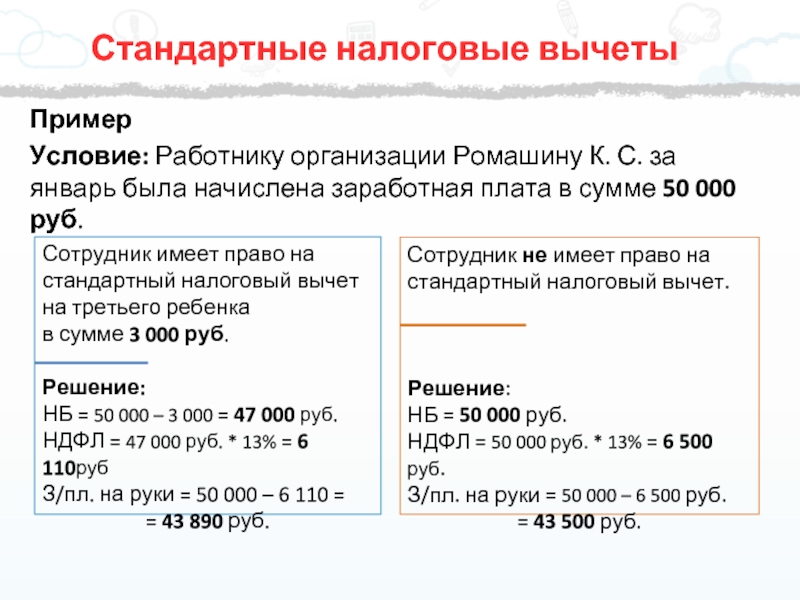

Сумма вычета зависит от количества детей в семье и зарплаты каждого родителя. Примеры объяснят принцип, по которому бухгалтерия, в зависимости от этих двух факторов, начисляет налоговую льготу. На практике встречаются более сложные частные случаи. Если бухгалтер не в состоянии разобраться с ними самостоятельно, им есть смысл обратиться к специалистам ФСН за разъяснениями.

К примеру, у Е. один-единственный ребенок и зарплата 40 000 руб. в месяц. Детский стандартный вычет составляет 1 400 руб. После подачи заявления на налоговый вычет (в январе) налоговая база будет уменьшаться ежемеячно на сумму 1 400 руб. НДФЛ составит:

НДФЛ = (40 000 руб. – 1 400 руб.) × 13% = 5 018 руб.

То есть Е. будет получать чистую зарплату в размере 40 000 руб. – 5 018 руб. = 34 982 руб. Если бы вычета не было, НДФЛ составил бы:

НДФЛ = 40 000 руб. × 13% = 5 200 руб.;

а чистая зарплата 40 000 руб. – 5 200 руб. = 34 800 руб. Следовательно, при таком окладе вычет на одного ребенка помогает получать больше на 182 руб. в месяц. Налоговая льгота будет начисляться Е. в полном объеме до августа месяца включительно. В сентябре суммарный доход превысит лимит 350 000 руб. и составит 40 000 руб. × 9 мес. = 360 000 руб. Со всей суммы, превышающей 350 тыс., налог на доходы будет удерживаться в полном размере.

У Н. трое детей: 4, 11 и 15 лет. Ее зарплата составляет 30 000 руб. в месяц, а у ее мужа — 40 000 руб. Н. подает работодателю в январе заявление на стандартный детский вычет на 3-х детей. На 1-го и 2-го он составит по 1 400 руб., на третьего — 3 000 руб., суммарный вычет — 5 800 руб. Эта сумма будет вычитаться с зарплаты перед снятием НДФЛ до месяца, пока суммарный годовой доход не достигнет суммы 350 000 руб. Фактически, вычет будет предоставлен за все месяцы года, кроме декабря.

С учетом ежемесячного вычета 5 800 руб., с января бухгалтерия работодателя будет высчитывать НДФЛ работнице по ставке 13% из суммы 24 200 руб.:

НДФЛ = (30 000 руб. – 5 800 руб.) × 13% = 3 146 руб.

На руки Н. будет получать зарплату в размере 30 000 руб. – 3 146 руб. = 26 854 руб. Если бы женщина не подавала заявление, то НДФЛ вычислялся бы так:

НДФЛ = 30 000 руб. × 13% = 3 900 руб.,

а зарплата на руки составила бы 26 100 руб. Следовательно, вычет увеличивает работнице зарплату в чистоте на 754 руб. ежемесячно. Аналогично вычисляется вычет для ее мужа, но с учетом его месячной зарплаты.

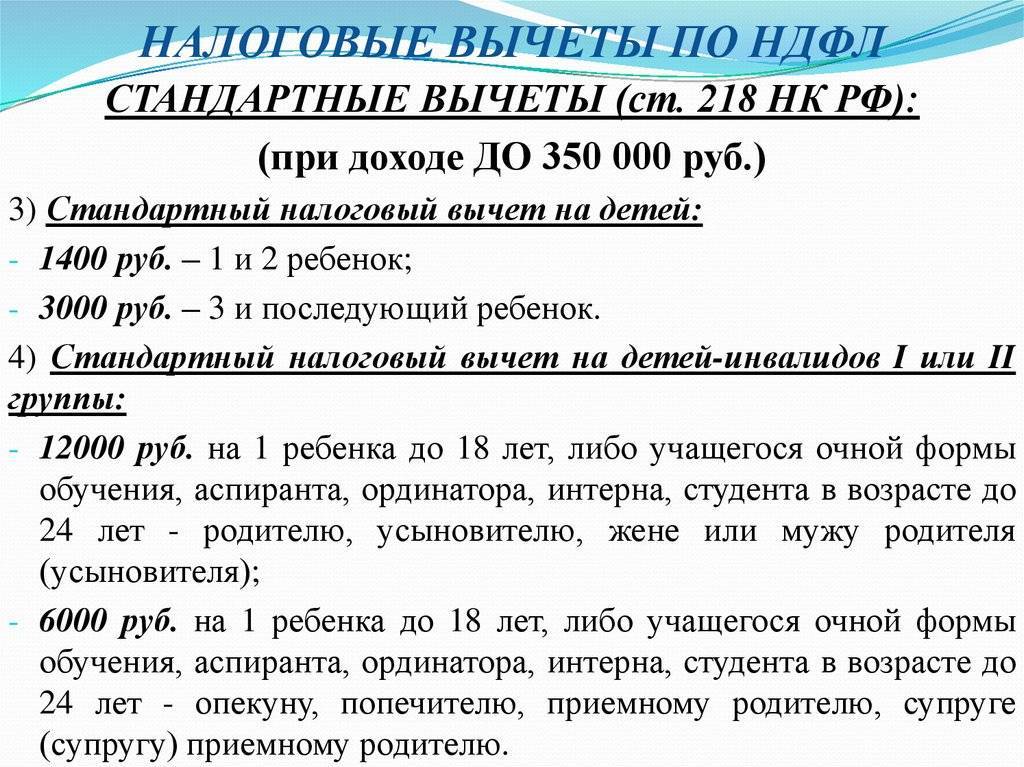

С начала 2016 г. налоговая льгота на ребенка-инвалида была увеличена с 3 000 руб. до 12 000 руб.

(для каждого из родителей) и до 6 000 руб.

(для каждого из опекунов).

Многие работодатели и даже сотрудники ФНС считают, что обычный детский вычет по НДФЛ и льгота на ребенка-инвалида являются альтернативными. Однако это спорный вопрос:

- В п. 14«Обзора практики рассмотрения судами дел (…)»

, утв. Президиумом Верховного Суда РФ 21.10.2015 г. утверждается, что эти вычеты не являются взаимозаменяемыми, а должны суммироваться

. - С другой стороны, в более позднем документе — Письме Минфина № 03-04-06/4988 от 02.02.2016 г. — указывается, что из этих сумм вычетов выбирается большая

(в данном случае 6 000 руб. или 12 000 руб. по инвалидности).

Как получить налоговый вычет на ребенка в 2018 году через налоговую

Иногда возникает ситуация, что работник не может в полной мере воспользоваться вычетами, которые положены на его детей. Это может быть, к примеру, из-за ошибки бухгалтера.

В этом положении вычет получить все же возможно. Только работнику нужно будет самостоятельно подготовить необходимый пакет бланков и с ними уже обратиться в налоговую. Этот орган производит их рассмотрение и после этого возвращает излишне удержанную сумму НДФЛ. Однако сделать это можно только после того, как закончился очередной календарный год.

Очень важно уделить повышенное внимание к подготовке документов. Они не должны содержать ошибок. Кроме этого, если в пакете присутствуют копии, то при сдаче нужно будет показать инспектору оригиналы

Кроме этого, если в пакете присутствуют копии, то при сдаче нужно будет показать инспектору оригиналы.

В полный пакет документов для вычета входят:

- Бланк 3-НДФЛ. Он заполняется за тот год, когда работник либо вообще не воспользовался вычетом, либо его предоставили не полностью. Заполнять эту форму можно вручную на типографском бланке, либо распечатке на компьютере, использовать специальные программы, интернет-сайты;

- Документ, который устанавливает льготу — копия свидетельства о рождении либо справки об усыновлении;

- Заявление о перечислении суммы излишнего налога на счет в банке с его полными реквизитами;

- Справки в формате 2-НДФЛ из всех организаций, где в указанный год работал заявитель;

- Копия первого и второго листа из паспорта заявителя.

Документы можно передать лично, либо отправить по почте. Однако для этого установлен предельный срок — до 30 апреля текущего года. После сдачи бланков инспектору, он должен выполнить процедуру их проверки в срок трех месяцев.

Внимание! Далее, ему отводится еще 10 дней на то, чтобы сообщить заявителю о результатах рассмотрения. Если было решено произвести возврат, то средства будут зачислены по реквизитам из заявления в срок одного месяца

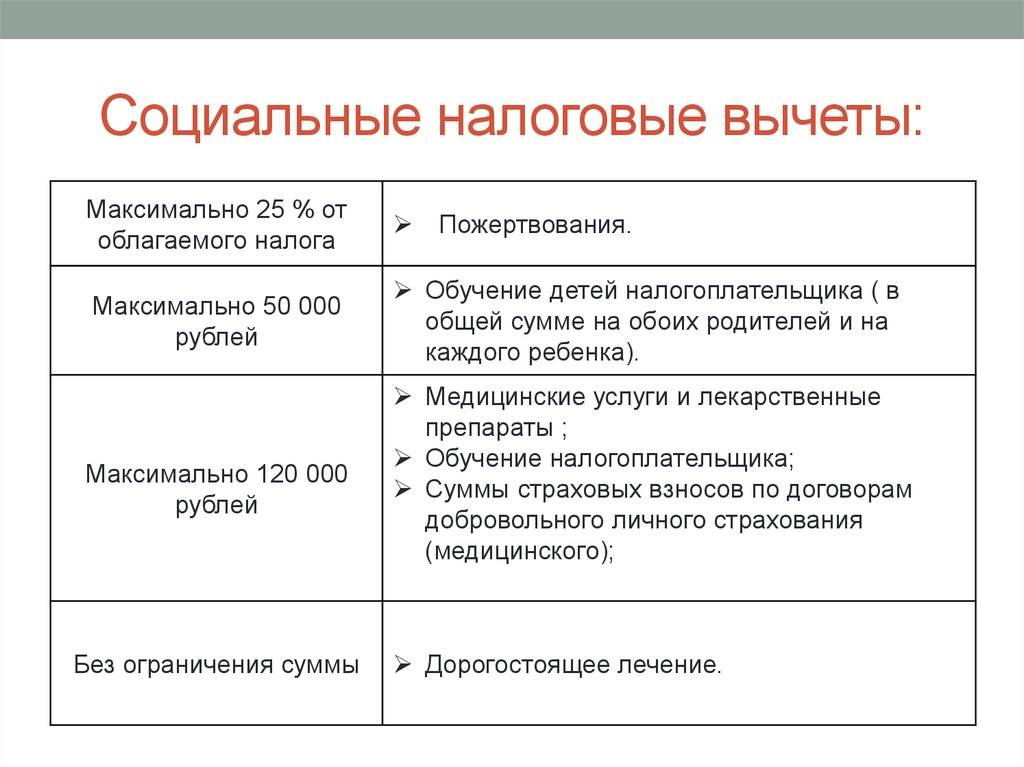

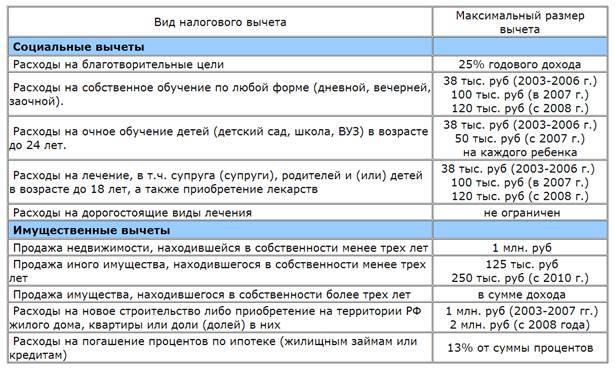

Социальные налоговые льготы в 2019 году

В НК указан закрытый перечень социальных вычетов, которыми может пользоваться любой гражданин. Однако получить его возможно только после того, как произойдет уплата налога, а также будут фактически понесены необходимые расходы.

В такие расходы включаются:

- Перечисление пожертвований на благотворительность;

- Оплата учебы ребенка;

- Пользование платными медицинскими услугами, приобретение медпрепаратов;

- Уплата добровольных перечислений в негосударственные пенсионные фонды;

- Дополнительные отчисления на страховую долю пенсии;

- Оплата услуг по оценке своей квалификации.

Внимание: для получения каждого из данных вычетов установлены свои условия и необходимый перечень документов

Социальный налоговый вычет

В ст. 219 НК предусмотрено 6 видов социальных налоговых вычетов. Из них применительно к детям (согласно пп. 2-4 ч. 1 указанной статьи) можно использовать возвраты подоходного налога по расходам на:

- обучение;

- лечение (в т. ч. покупку медикаментов);

- уплату пенсионных взносов по договору негосударственного пенсионного обеспечения — в пользу любого ребенка;

- уплату страховых взносов по договору добровольного пенсионного страхования — в пользу ребенка-инвалида.

Часть уплаченного НДФЛ в связи с социальными расходами на детей возвращается одному из родителей только после фактически произведенной оплаты. При этом социальные вычеты по НДФЛ могут предоставляться параллельно со стандартным.

Так, если родитель оплачивает из собственных средств ребенку образовательную программу в детском саду и медицинские услуги, он может одновременно оформить вычеты за обучение, лечение и стандартный на ребенка (главное, чтобы не облагаемая налогом база не превышала установленных ).

Возместить часть уплаченных налогов можно по окончании года, подав декларацию в налоговый орган по месту жительства, или раньше — в случае обращения непосредственно к работодателю с необходимыми документами и уведомлением из налоговой, подтверждающим право на возврат налогов с понесенных расходов.

Важно отметить, что в соответствии с НК налогоплательщик может реализовать свое право на возврат налога в течение 3 лет с момента уплаты НДФЛ за налоговый период, когда им были осуществлены расходы на социальные нужны

Налоговый вычет на лечение

Возврат налога за лечение детей (в отличие от стандартного и за обучение) предоставляется только на несовершеннолетних. Налоговый вычет можно получить за расходы, понесенные на оплату:

- лекарственных средств (выписанных врачом);

- медицинской страховки (включающей исключительно медицинские услуги);

- платных медицинских услуг;

- дорогостоящего лечения;

- санаторно-курортного лечения.

Перечень медицинских услуг, оплату которых можно компенсировать частичным возвратом подоходного налога, утвержден Постановлением Правительства РФ № 201 от 19.03.2001. Туда включены услуги по профилактике, диагностике, лечению, реабилитации и санитарному просвещению.

Если лечение относится к дорогостоящему, то размер вычета не входит в не облагаемой налогом базы, а ограничивается только фактически понесенными расходами и размером НДФЛ с полученного гражданином дохода за этот год — вернуть сумму, превышающую эти параметры, не получится. дорогостоящих видов лечения также утвержден постановлением Правительства РФ № 201 от 19.03.2001.

С 2021 года будет действовать Постановление Правительства РФ № 458 от 08.04.2020, которое утверждает новые Перечни.

Возмещение налога по НДФЛ осуществляется только в случае, если оказанные медицинские услуги и приобретенные лекарственные препараты оплачены за счет средств самих родителей, а не работодателей или благотворительных фондов.

Возврат налога за обучение

Может предоставляться на детей с рождения и вплоть до 24 лет в связи с затратами на обучение

При этом неважно, в государственных или частных учреждениях, главное условие — наличие у них лицензии на ведение образовательного процесса. К таким учреждениям, например, относятся:

- ясли и детсады;

- школы;

- учреждения доп. образования:

- художественные;

- музыкальные;

- спортивные;

- средние специальные и высшие учебные заведения, аспирантура, магистратура;

- автошколы, центры обучения иностранным языкам и др.

Право выбора образовательной организации не ограничено только российскими учебными заведениями. В соответствии с НК, можно получить компенсацию уплаченных налогов и за оплату обучения за рубежом (при наличии у заведения документа, подтверждающего статус учебного).

Социальный вычет по НДФЛ не применяется, если оплата затрат на обучение ребенка производится за счет средств материнского капитала.

Документы необходимые для предоставления вычета

Предоставление стандартного налогового вычета на ребенка носит только заявительный характер. Для этого работник должен предоставить в бухгалтерию по месту труда документы:

- заявление по форме организации;

- удостоверение личности;

- свидетельства о рождении всех отпрысков;

- свидетельства о браке или установлении отцовства, если есть;

- факт подтверждения инвалидности, если имеет место;

- справка с места учебы, когда отпрыск старше 18 лет.

Когда родитель является единственным законным представителем, дополнительно необходим один из документов:

- свидетельство об уходе из жизни второго родителя;

- постановление суда о безвестном отсутствии;

- справка об отсутствии установления отцовства.

Опекуну дополнительно придется принести решение об опеке или договор и приемной семье.

Чтобы оформить возврат денег в налоговой инспекции необходимо дополнительно собрать:

- декларация за год, максимум три;

- справка о доходах с места труда;

- договор обслуживания банковской карты либо счета;

- ксерокопии всей перечисленной документации, кроме справок.

Когда пакет документации лично сдается в налоговой службе, с собой требуется взять оригиналы всех бумаг. Специалист службы сверит с ними копии и отдаст назад.

Когда подаются документы на вычет

Момент предоставления налогового вычета на детей зависит от дня обращения и других факторов:

- при рождении малыша;

- со дня трудоустройства.

Иногда, по каким либо причинам, работник не сразу с момента возникновения права пишет заявление на социальный налоговый вычет. Тогда работодатель должен сделать перерасчет НДФЛ за текущий год. В противном случае заявитель вправе использовать льготу, обратившись в ИФНС.

Максимальный срок, за который инспекция выдаст компенсацию, составляет три года. К примеру, у работника родился ребёнок, но он не сообщил об этом факте по месту труда. Прошло два года, и он узнает о том, что имел право на предоставление вычетов на детей. Чтобы оформить возврат, ему необходимо собрать документацию и сдать ее в ИФНС. Инспекция выплатит ему компенсацию за два прошедших года.

Порядок действий при оформлении вычета через работодателя

Как получить вычет по месту труда, интересует много людей. Работнику рекомендуется придерживаться схемы действий:

- Собрать требуемую документацию.

- Обратиться в бухгалтерию, где рассчитывались доходы. Написать заявление и сдать бумаги.

- Если месяц еще не закрыт для расчета зарплаты, налоговые вычеты на детей будут предоставлены с него. В противном случае, работник получит льготу со следующего месяца.

Когда плательщик НДФЛ работает одновременно в нескольких организациях, оформить налоговый вычет он сможет только в одной из них.

Как получить вычет на детей через ИФНС

Когда льгота не предоставлялась организацией либо не была предоставлена в полном объеме, работник вправе претендовать на возврат денег через ИФНС. Порядок действий, как получить налоговый вычет через инспекцию:

- Заполнить налоговую декларацию. Сделать это можно на официальном сайте либо обратиться за помощью специалистов. Услуга специалиста будет платная. Заполнить документ самостоятельно можно бесплатно. Сайт содержит подробную инструкцию по оформлению.

- Взять справку 2 – НДФЛ у работодателя. Если у заявителя несколько мест труда, справки требуется взять в каждом из них.

- Собрать остальную требуемую документацию.

- Предоставить пакет бумаг специалисту ИФНС.

- Написать два заявления:

- на возврат денег;

- о переводе средств на банковский счёт.

- Если вся документация собрана правильно, специалист принимает ее.

- В течение двух месяцев проводится камеральная проверка. В это время заявителя могут вызвать в инспекцию для разрешения спорных вопросов.

- Если принято положительное решение по выплате компенсации, в течение месяца на банковский счёт получателя переводят деньги.

- При отказе плательщик НДФЛ вправе оспорить решение инспекции в судебной инстанции.

Предоставить документацию в налоговую службу допускается несколькими способами:

- Лично. Это самый распространенный вариант, так как самый быстрый. Также на месте проще сразу решить все возникшие вопросы.

- Отправка пакет бумаг почтой, письмом с уведомлением и вложенной описью. Предварительно все ксерокопии придется заверить.

- Через портал госуслуги. Для этого придется предварительно пройти регистрацию и процедуру подтверждения данных. Также нужно подключить услугу электронной подписи, которая стоит пятьсот рублей в год.

- Через личный кабинет на сайте ИФМС. Для этого тоже требуется предварительная регистрация. Электронная подпись здесь не нужна.

Каждый человек вправе самостоятельно выбрать, каким из способов вернуть деньги. По – прежнему, самым широко используемым вариантом остается личное обращение.

Кто может получить возврат 13% за обучение?

На налоговый вычет за обучение распространяются общие требования для получения налоговых вычетов. Отдельно следует отметить, что возврат 13% от суммы расходов на обучение можно получить только в том случае, если у образовательного учреждения есть соответствующая лицензия или иной документ, который подтверждает статус учебного заведения (, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 30 декабря 2011 г. № 03-04-05/9-1133). Отметим, что форма обучения для получения вычета значения не имеет (письмо ФНС России от 7 февраля 2013 г. № ЕД-3-3/402@).

Конечно, фактические расходы за обучение надо подтвердить. При этом налогоплательщик должен оплатить образовательный договор за счет своих средств. Если, к примеру, расходы на обучение были погашены за счет материнского капитала, то претендовать на вычет уже не получится ().

Нередко бывает так, что учится один человек, а оплачивает его обучение другой. В таком случае второй гражданин может получить налоговый вычет, но только если он оплатил учебу за своего брата, сестру или детей, не достигших 24 лет, либо за опекаемого или подопечного до достижения им 18 лет (а затем после прекращения опеки или попечительства до достижения им 24 лет). Требуется к тому же, чтобы родственник получал образование именно по очной форме. Однако если налогоплательщик не имеет родственных отношений с лицом, обучение которого оплачивает, либо они являются более дальними родственниками (бабушки, дедушки и внуки; дяди, тети и племянники и т. п.), то права на получение вычета он не имеет (, письмо ФНС России от 24 октября 2016 г. № БС-4-11/20142@, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 3 февраля 2014 г. № 03-04-05/4028). Не получится воспользоваться вычетом и в случае, если один супруг оплатил учебу другого (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 17 апреля 2014 г. № 03-04-05/17785).

При оплате обучения ребенка супруги вправе воспользоваться вычетом независимо от того, на кого из них оформлены документы, подтверждающие расходы на обучение. При этом каждый из супругов должен являться родителем ребенка. Если супруг не является родителем ребенка, то воспользоваться социальным налоговым вычетом в связи с расходами на обучение ребенка он не сможет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 3 мая 2017 г. № 03-04-05/27036).

Одновременно, вычет предоставляется только в части оказания образовательных услуг. Если договор с образовательным учреждением предусматривает оплату других услуг (присмотр за ребенком, питание и т. д.), то вычет по ним предоставлен не будет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 26 ноября 2013 г. № 03-04-05/51114, письмо УФНС России по г. Москве от 4 мая 2012 г. № 20-14/39604@)

Поэтому важно проследить, чтобы в договоре и в платежных документах затраты на образование и на прочие услуги были четко разведены

Обращаем внимание, что обратиться за налоговым вычетом по расходам на образование ребенка может любой из родителей. Доходы каждого из супругов относятся к совместно нажитому имуществу и являются совместной собственностью, поэтому любой из супругов вправе получить налоговый вычет с полной суммы обучения (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 18 марта 2013 г. № 03-04-05/7-238)

№ 03-04-05/7-238).

Таким образом, получить налоговый вычет за обучение вы сможете при одновременном наличии следующих обстоятельств:

- вы являетесь плательщиком НДФЛ;

- вы оплачиваете собственное обучение в любой форме, либо образование брата, сестры или детей, не достигших 24 лет, либо опекаемого или подопечного до достижения им 24 лет в очной форме;

- для оплаты обучения не использовались средства работодателя или материнского капитала;

- вы имеете документы, подтверждающие расходы именно на образование, а не иные услуги;

- образовательное учреждение имеет лицензию на предоставление образовательных услуг или иной документ, подтверждающий его статус;

- вы не израсходовали лимит на все социальные налоговые вычеты – необходимо учитывать, что социальные налоговые вычеты рассчитываются совокупно (120 тыс. руб. в год) (). Поэтому если за отчетный год налогоплательщик понес расходы на лечение в размере 100 тыс. руб. и подал декларацию с принятием их к вычету, то вычетом на обучение он может воспользоваться только в размере 20 тыс. руб.;

- оплата обучения была произведена в течение трех лет, предшествовавших году подачи декларации.

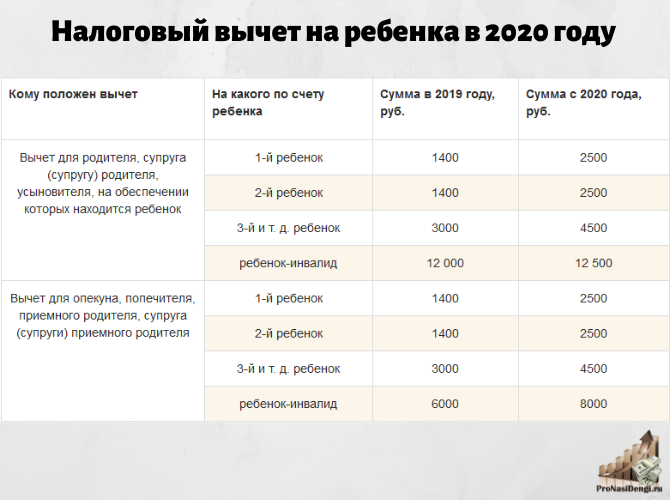

Стандартный налоговый вычет

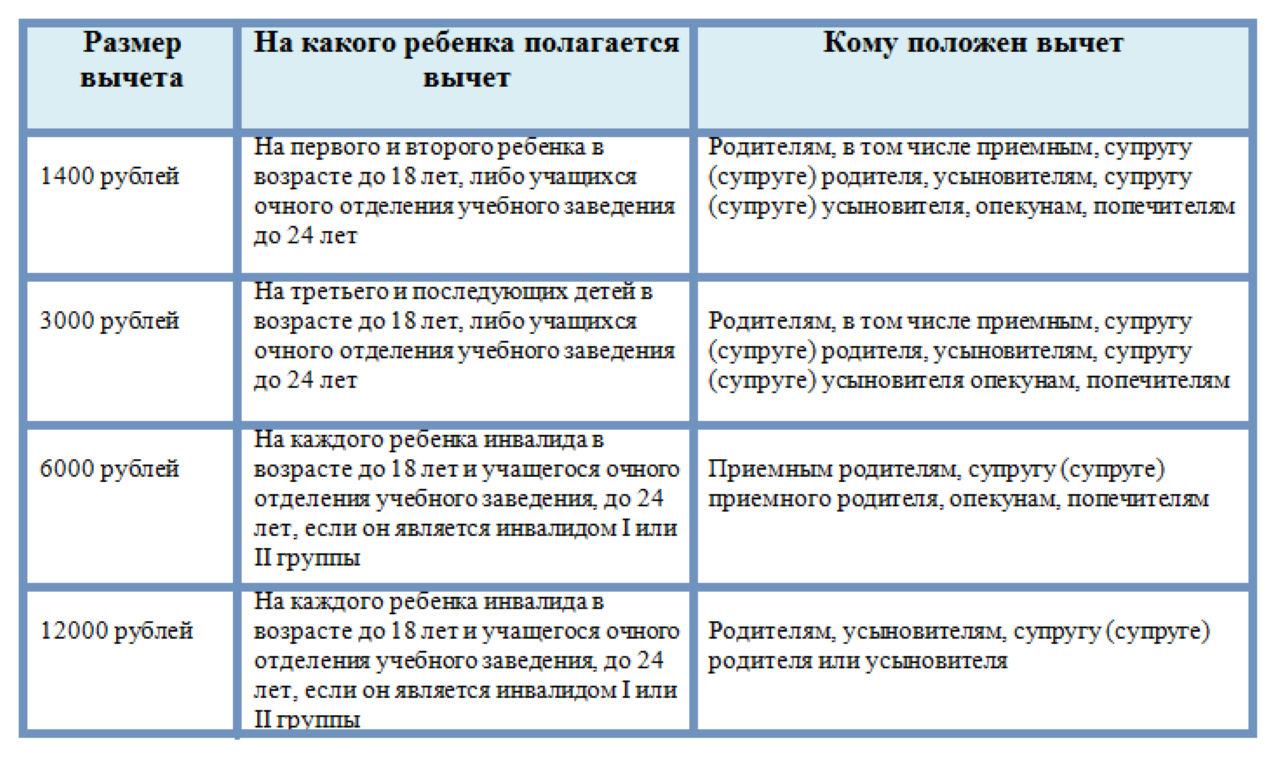

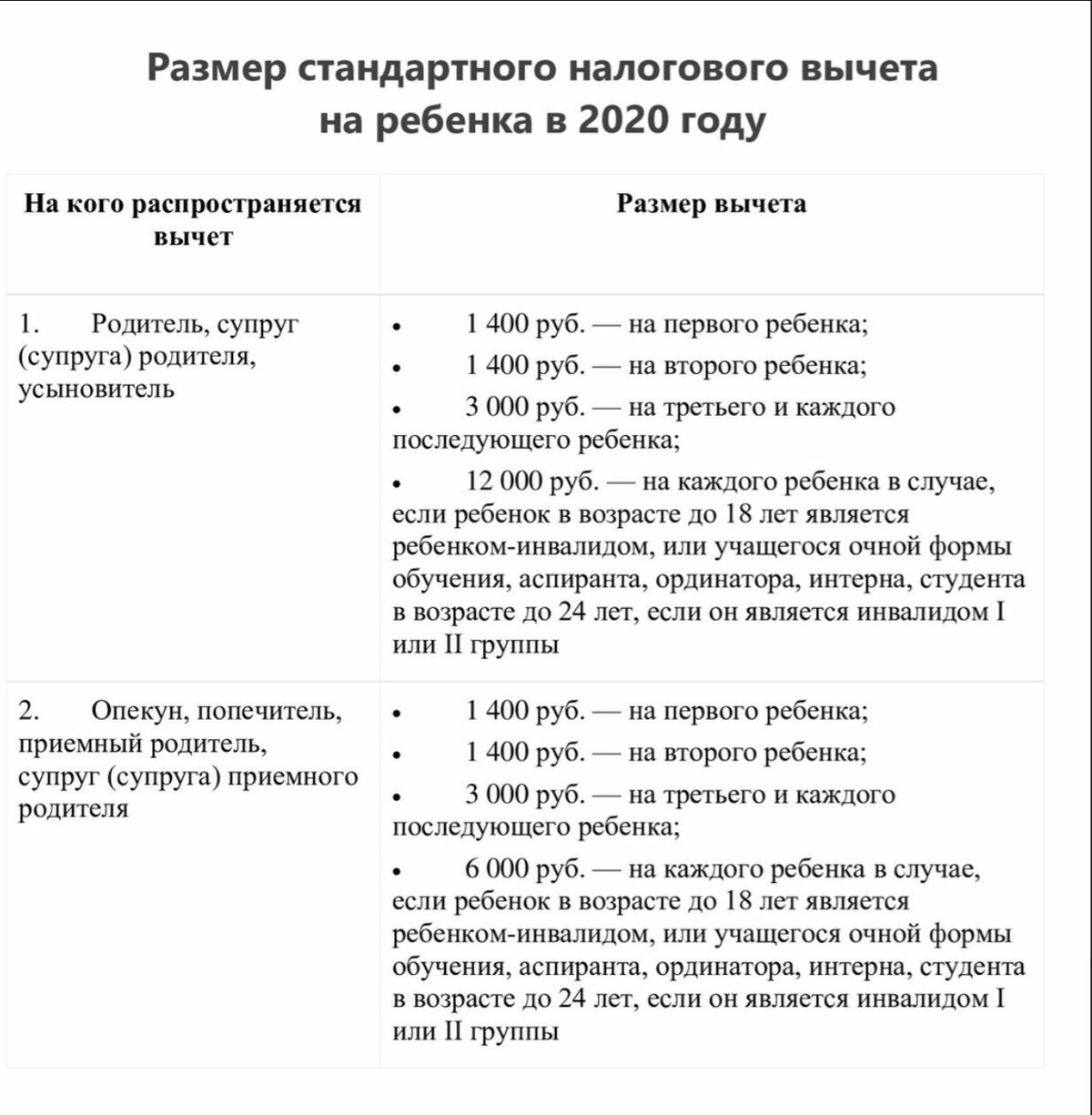

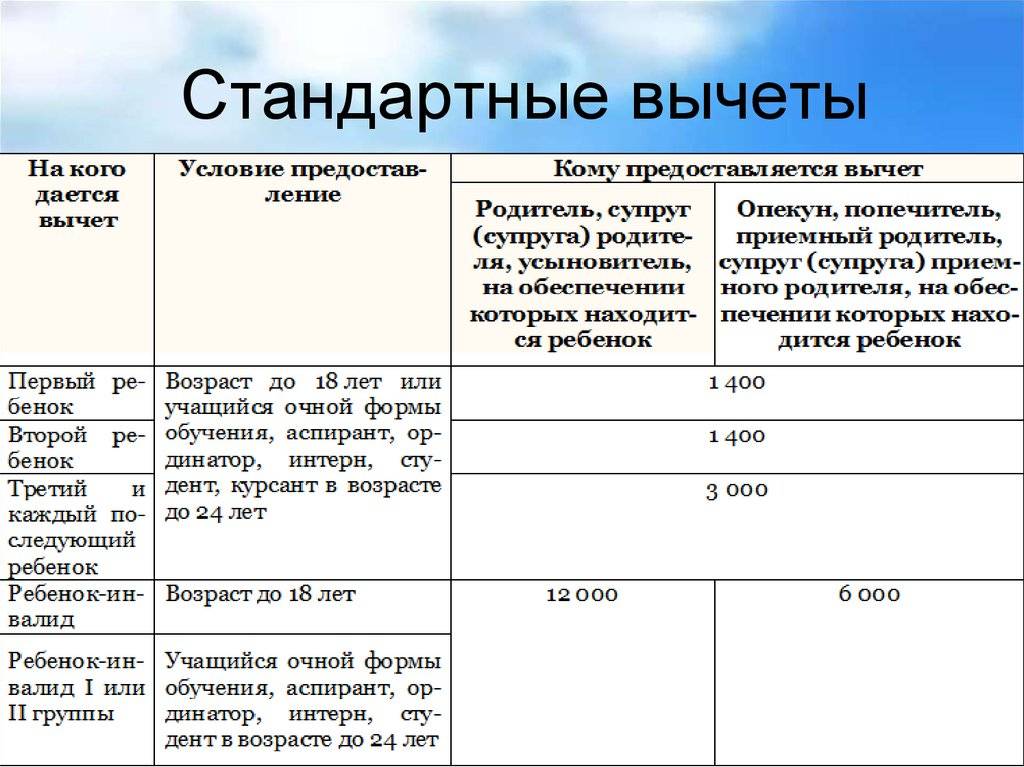

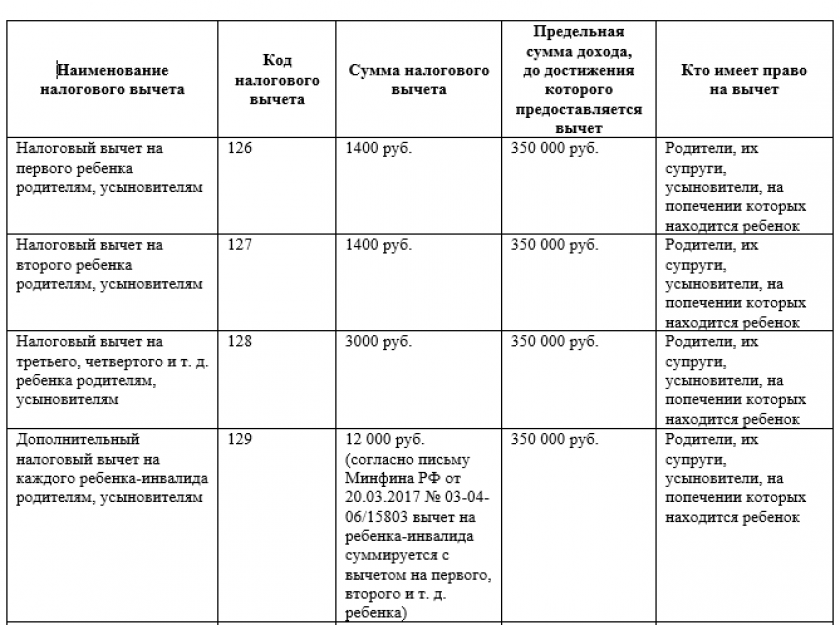

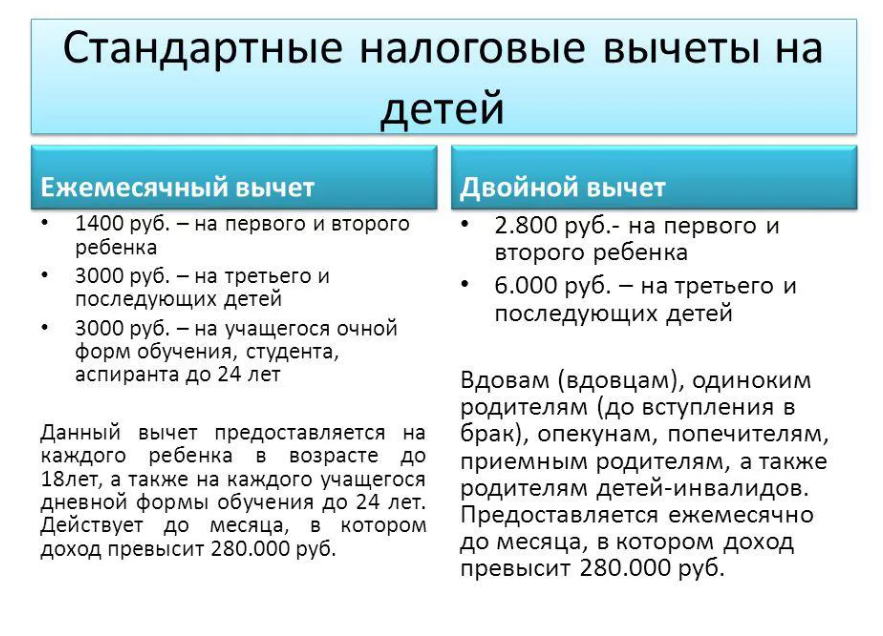

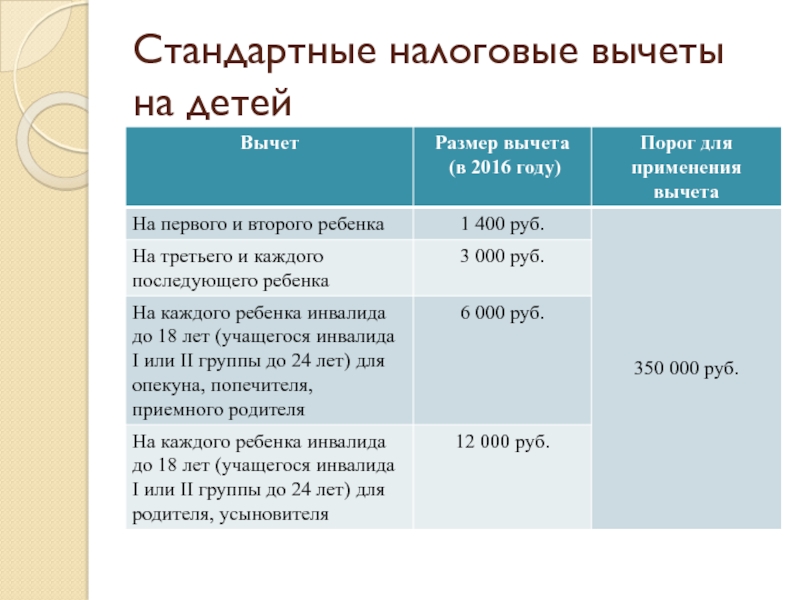

Согласно Налогового кодекса (НК) РФ государством положены стандартные детские вычеты в следующих размерах:

- по 1400 рублей на первого и второго ребенка;

- 3000 рублей — на третьего и каждого из последующих детей.

Стандартный налоговый вычет можно оформить по месту работы, и он будет предоставляться ежемесячно до достижения ребенком совершеннолетия (либо до 24 лет при очной форме обучения). При этом новое заявление и подтверждающие документы не нужно подавать каждый год! Однако если за прежние периоды вычет не был учтен, то сотрудник может обратиться в налоговый орган по итогам года и вернуть излишне уплаченный НДФЛ (максимум — за 3 последних года).

Пример. Официальная зарплата Маркова Д. составляет 30000 рублей в месяц, он женат и воспитывает дочь семи лет. До оформления налогового вычета Д. получал «на руки» 30000 — 13% = 26100 руб.

После оформления налогового вычета часть заработка в размере 1400 рублей не будет облагаться налогом, т.е. 13% будет удерживаться только с 28600 руб. В этом случае итоговая зарплата Маркова Д., предоставившего документы на оформление налогового вычета, увеличится на 182 рубля в месяц, поскольку «чистыми» он получит:

(28600 — 13%) + 1400 = 26282 руб.

Единственный родитель имеет право на двойной стандартный вычет

При этом важно понимать, что расторжение брака не означает отсутствие другого родителя, а значит каждый из них может снизить налоговую нагрузку, но в обычном размере

Также работнику предоставляется двойной налоговый вычет на каждого из детей, если второй родитель или опекун официально отказался оформлять льготу по своему месту трудоустройства.

При вступлении в брак двойной вычет ранее одинокому родителю заменяется обычным, но в этом случае стандартная налоговая льгота полагается и супругу. Более того, дети от предыдущих браков будут учитываться для каждого супруга.

Пример. Если Демидов К., являющийся отцом десятилетней дочери, женился на Кудряшовой В., имеющей сына трех лет, и у них родились близнецы, то считается, что у каждого из супругов теперь по четверо детей.

Зарплата Демидова К. составляет 40000 рублей (до налогообложения), «на руки» ему выдается 34800 рублей, а после оформления льготы «чистый» доход увеличится на 1144 рубля:

40000 — 13% = 34800 руб. — первоначальная зарплата Демидова;

40000 — 1400 — 1400 — 3000 — 3000 = 31200 руб. — облагается налогом, а соответственно 8800 рублей — не облагается.

После предоставления документов для снижения НДФЛ зарплата Демидова составит:

8800 + (31200 — 13 %) = 35944 руб.

Столько будет получать Демидов ежемесячно с января по август. В сентябре суммарный доход Демидова с начала года превысит 350000 рублей, а значит предоставление вычета приостановится до следующего года.

Налоговый вычет на ребенка-инвалида

Семьи, в которых есть дети с инвалидностью, изначально нуждаются в финансовой поддержке государства больше остальных. Поэтому родителю, усыновителю или иному лицу, на попечении которого находится ребенок-инвалид, предоставляется увеличенная льгота для снижения налоговой нагрузки.

Размер вычета, положенного на детей с инвалидностью, в 2020 году составляет:

- 12000 р. — предоставляется родителю (усыновителю) на каждого ребенка до 18 лет, если тот имеет инвалидность, или на каждого из детей младше 24 лет, если он является инвалидом I-й или II-й группы и получает образование по очной форме обучения (студенты, аспиранты, интерны, ординаторы);

- 6000 р. — предоставляется опекуну, попечителю, приемному родителю на каждого ребенка-инвалида до 18 лет (либо до 24 лет, если ребенок-инвалид учится на очной форме).

Помимо налоговой льготы, полагающейся в связи с инвалидностью детей, такие семьи имеют право и на стандартный детский вычет в соответствии с порядком рождения: в данном случае они суммируются.

Пример. Одинокая мать Петрова В. получает официальную зарплату в размере 50000 рублей в месяц и воспитывает восьмилетнего сына-инвалида. По факту предъявления необходимых документов в бухгалтерию организации ей будет предоставлен двойной налоговый вычет по обоим основаниям.

50000 — 13% = 43500 руб. — «чистая» зарплата до предоставления вычета;

12000 × 2 + 1400 × 2 = 26800 руб. — эта часть зарплаты не будет облагаться налогом;

26800 + (23200 — 13%) = 46984 руб. — зарплата «на руки» Петровой В. после оформления детского вычета (станет больше на 3484 рубля).

Увеличенная сумма будет выдаваться с января по июль. В августе годовой доход Петровой превысит 350000 рублей, следовательно, до начала следующего года льгота предоставляться не будет.

Налоговый вычет на находящихся в отпуске по уходу за ребенком

Если в отпуске по уходу за ребенком находится отец ребенка, то налоговый вычет, соответственно, предоставляется жене на мужа.

Если в отпуске по уходу за ребенком находится другой родственник ребенка (бабушка, дедушка, тетя и т.д.), то налоговый вычет предоставляется одному из родителей на этого родственника, но только если такой родственник не имеет супруга (супруги).

Если в отпуске по уходу за ребенком находиться мать или отец, которые не имеют супруга, то налоговый вычет предоставляется для гражданина, уплачивающего средства на содержание этих матери или отца.

Проще говоря, при указанном налоговом вычете будет экономиться 13% от его суммы, то есть по в месяц.

Для того, что бы было более понятно, приведем пример:

Указанный налоговый вычет предоставляется, как правило, на основании справок Как правило такие справки выдаются по месту работы жены, мужа или другого родственника находящегося в отпуске по уходу за ребенком до 3 летпункт 3 статьи 209 Налогового кодекса Республики Беларусь

- о нахождении жены (мужа или другого родственника) в отпуске по уходу за ребенком;

- о размере пособия на детей и периоде его выплаты.

Документы на вычет подаются по месту основной работы (службы, учебы), там же предоставляется вычет. Если место основной работы (службы, учебы) отсутствует налоговый вычет предоставляются при дополнительном предъявлении заявления и трудовой книжки Трудовая книжка необходима для подтверждения отсутствия места основной работы. Если трудовая книжка отсутствует в заявлении должна быть указана причина такого отсутствия.пункт 2 статьи 209 Налогового кодекса Республики Беларусь

- налоговым агентом (как правило это организация от которой гражданин получил свой доход (например, по договору подряда) и которая высчитывает с него подоходный налог);

- налоговой инспекцией (в случае, если гражданин сам обязан подавать налоговую декларацию).

При отсутствии места основной работы (службы, учебы) налоговый вычет предоставляется гражданину по его выбору только одним налоговым агентом или налоговой инспекцией.

Предоставляется налоговый вычет начиная с месяца выхода в отпуск по уходу за ребенком и до конца месяца, в котором такой отпуск закончился.подпункт 1.2 статьи 209 Налогового кодекса Республики Беларусь

Если документы на вычет были предоставлены не вовремя, то суммы излишне уплаченного подоходного налога засчитываются в уплату предстоящих платежей подоходного налога или возвращаются гражданину.пункт 1 статьи 223 Налогового кодекса Республики Беларусь